미국시장이 고금리 기조를 이어가고 있다. 여기에 맞서는 펀더멘탈이 시장을 이겨나가고 있다.

최근 10년 만기 채권수익률이 다시 4년 내 최고치를 경신했다. 그런데도 뉴욕 3대 주요 지수는 상승세를 이어갔다. 도대체 어느 장단에 춤을 춰야 할지가 지금 투자자들의 고민이다.

현지시각으로 15일, 다우존스산업평균지수는 전일 대비 306.88포인트(1.2%) 오른 2만5,200.37로 거래를 마쳤다.

S&P500지수는 전일 대비 32.57포인트(1.2%) 상승한 2,731.20으로 장을 끝냈다. 기술주 중심의 나스닥 종합지수는 7,256.43으로 전일 대비 112.82포인트(1.6%) 올랐다.

설 연휴 내내, 개인투자자들은 불안해했다. 최근 증시 폭락으로 공포를 체험했기 때문이다.

미국 연방준비제도는 올해 네 차례 기준금리를 인상할까. 인상에 베팅하고 있는 시장에서는 이미 단기시장금리가 급등하고 있어 주목된다. 이런 환경에서 어떤 투자법이 통할 것인가?

현지시각으로 지난 16일, 연준의 통화정책에 밀접하게 영향을 받는 미국 국채 2년 물 금리는 전 거래일 대비 0.93bp(1bp=0.01%포인트) 상승한 2.1978%에 마감했다. 이처럼 채권금리가 상승하는 건 채권가격이 하락한다는 의미다.

올해 첫 거래일 당시 2년 물 금리는 1.8870%였다. 불과 한 달 반 만에 31bp 이상 급등한 것이다.

이는 새해 들어 미국의 인플레이션(물가 상승)이 감지되면서 나타난 현상이다.

미국 국채 10년 물 금리는 경기와 물가에 좌우되는 장기 시장금리의 벤치마크이다. 이처럼 미 국채 10년 물 금리가 급등하자, 연준의 기준금리 인상 횟수 전망도 네 차례로 늘어났고 2년 물 금리도 오른 것이다. 10년 물 금리는 어느덧 2.9% 안팎 수준까지 상승했다.

특히 이목이 쏠렸던 1월, 미국의 소비자물가 상승률이 시장 예상치를 웃돌았다. 그러면서 2년 물 금리는 더 가파르게 오르고 있다.

물가 지표가 나왔던 14일(2.1143%→2.1677%) 당시 5.34bp 올랐다. 이후 2.1885%→2.1978%로 계속 상승했다. 『심리적 저항선』을 잇따라 뚫고 어느덧 2.2%대를 넘보고 있다.

채권금리를 비롯한 잇딴 금리 상승 움직임은 연준의 금리인상 추세에 따른 것으로 주식시장에서는 악재중 하나로 인식되고 있다.

한국은행 뉴욕사무소도 최근 보고서를 통해 “시장에서는 연준의 3월 기준금리 인상을 기정사실로 하고 있다”면서 “인플레이션 증대 조짐에 따라 연준의 금리인상 기대도 강화되는 분위기”라고 전했다.

이번 달 초 조사 결과, 16개 투자은행(IB) 중 세 차례와 네 차례 기준금리 인상 전망은 각각 9개사, 6개사로 나타났다. 최소 3회 이상, 여차하면 4회까지 글리를 올릴 수 있다는 전망으로 풀이된다.

미국 연준은 올해 3월 외에 5월ㆍ6월ㆍ7월ㆍ9월ㆍ11월ㆍ12월, 모두 7차례에 걸쳐 연방공개시장위원회(FOMC) 정례회의를 연다.

잠시 국내증시 상황을 정리해본다.

지난주 코스피 지수는 3거래일 연속 올랐다. 2,420선에 안착했다.

코스피는 연휴 전 마지막 거래일이었던 지난 14일, 큰 폭으로 상승 마감했다. 전 거래일 대비 26.64포인트(1.11%)가 올랐다. 2,421.83에 거래를 마쳤다. 이날 외국인이 1,089억 원을 사들이며 지수 상승을 견인했다. 기관도 1,149억 원을 순매수했다. 상승세에 힘을 보탰다.

지난주 코스닥 지수는 5.43포인트(0.64%)가 올랐다. 848.03에 거래를 마쳤다. 12일에는 전 거래일 대비 소폭 상승하는 데 그쳤다. 그러더니 다음 날인 13일, 1.64%가 급락했다. 830선이 붕괴됐다.

그러나 지난주 마지막 거래일이었던 14일, 코스닥 지수는 2%가 넘게 상승했다. 일단 850선에 바짝 다가섰다.

코스닥은 외국인이 630억 원, 기관이 702억 원을 각각 순매수했다. 외국인과 기관의 쌍끌이가 지수 회복을 견인했다. 일단은 지난주 급락 장세에서 조금은 벗어난 듯한 모양새다.

그래도 국내증시는 갈 길이 멀기만 하다. 코스피 지수는 그래프 상, 5일 이동평균선(이평선)이 고개를 드는 데 그쳤고 코스닥은 단기 이평선 간 이격을 좁히는 수준이었다.

개인투자자들의 궁금증은 한가지이다. “오를 것이냐, 아니면 내릴 것이냐”이다.

이에 대한 답은 VIX(Volatility Index)지수가 대변하고 있다는 게 필자의 생각이다.

VIX는 변동성지수라고 한다. S&P 500지수 옵션과 관련해 향후 30일간의 변동성에 대한 투자 기대지수를 가리킨다.

예를 들어 VIX 30(%)이라고 하면 한 달간 주가가 30%의 등락을 거듭할 것이라고 예상하는 투자자들이 많다는 것을 의미한다. 그만큼 VIX 지수가 최고치에 이른다는 것은 투자자들의 불안 심리가 커진다는 것을 대변한다.

즉 주식시장에 악재가 될 수 있다는 것이다. 따라서 VIX를 일명 『공포지수』라고도 한다.

2월 8일 기준, 전 세계 증시는 급락 이후 대부분 안정을 되찾는 모습을 보인다. 다만 VIX 변동성지수는 아직 이전의 수준으로 되돌아가지 않았다. 당분간은 증시의 변동성을 예고하고 있다는 얘기다.

그런데 VIX에 대한 논의가 분분하다. 시장 일각에선 VIX가 잠재적 위기를 암시하는 전조가 아닐까 하는 우려 섞인 시선들도 관찰된다. 이번 조정이 변동성이 변동성을 낳았다. 또, 매도가 매도를 부르는 악순환의 전형이라고 판단하는 투자자들이 다수였던 까닭이다.

VIX가 금융시장 변동성을 대변하는 핵심 리스크 지표인 것은 맞다. 실제 다수의 알고리즘 및 시스템 트레이딩 로직에서 VIX를 주요 리스크 변인(Input)으로 규정하고 있다. VIX 급등은 곧장 금융시장의 균열로 해석된다.

워런 버핏과 VIX가 말하는 단 한 가지 결론

그런데 본질에서 VIX는 사전적 시장 예측력이 없다는 점. 이것을 간과해선 안 된다. VIX는 결과의 값이기 때문이다. VIX가 안정화되기만을 기다리는 일은 미국 금융위기 당시 워런 버핏(Warren Buffett)이 지적했던 불행한 다수의 모습과 같다.

VIX 급등이 암시하는 투자전략 시사점은 단 하나다. VIX 단기 급등은 대부분의 경우 저가매수 호기로 작용했다는 사실이다.

앞서 언급한 워런 버핏은 2008년 뉴욕타임스를 통해 “나의 매매철학은 간단하다”면서 “다른 사람들이 욕심을 부릴 때 두려워하고, 그들이 두려워할 때 욕심을 내는 것”이라고 밝혔다. 위기가 기회라는 것이다.

최근 미국 노동부는 지난달 소비자물가지수(CPI)가 전월 대비 0.5% 상승했고 변동성이 높은 에너지·식품을 제외한 근원 소비자물가지수는 0.3% 올랐다고 밝혔다. 이는 시장 전문가들의 예상치를 웃도는 수치다.

따라서 미국 증권시장은 인플레이션 우려가 악재로 작용할 것으로 예상했다.

하지만 최근의 물가상승이 미국 경제의 성장세를 반영한 것이라는 주장이 설득력을 얻으면서 미국 증시도 상승세를 지속했다.

특히 워런 버핏이 이끄는 버크셔 해서웨이(Berkshire Hathaway Inc.)가 지난해 4분기 애플 지분을 전 분기 대비 23.3% 늘린 것으로 나타나면서 애플 주가가 3.4% 오른 것도 증시 상승세에 영향을 미쳤다는 분석이다.

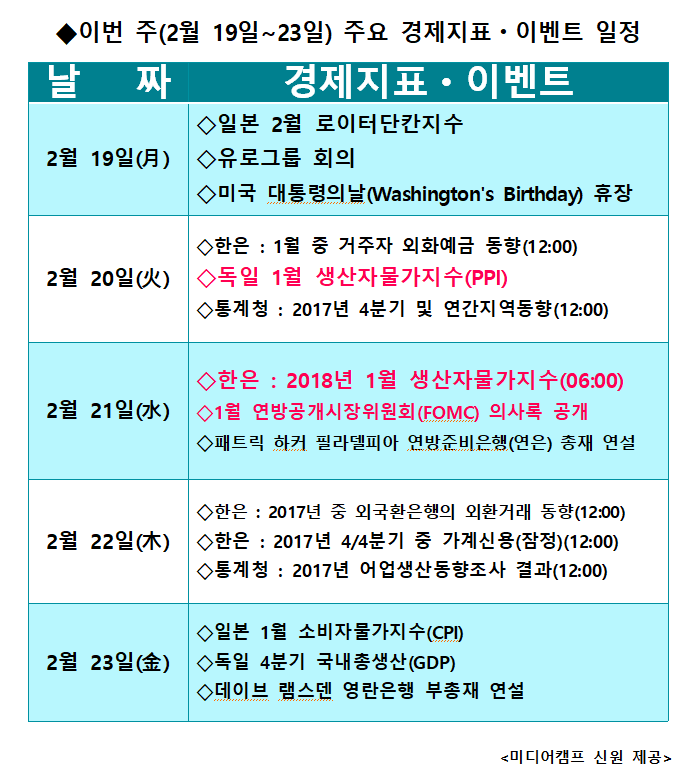

한편 지난주 주식시장 반등 이후, 투자심리가 얼마나 개선됐는지 궁금한 사람들이라면, 오는 20일 홈디포와 월마트 실적 전망에서 단서를 얻을 수 있다.

대형 소매유통업체인 ‘빅박스’ 업체 전망은 그 자체로 미국 경제를 대리하는 것이나 마찬가지다. 이번 주 소매업 실적을 통해 식품과 의류부터, 주택 수리 부문까지 소비 심리가 얼마나 개선됐는지 짐작할 수 있다. 전문가들은 지난해 12월 통과된 소득세 감면이 소비 심리를 부양했을 것으로 내다보고 있다.

VIX가 안정화되기만을 기다리는 일은 미국 금융위기 당시, 워런 버핏이 지적했던 불행한 다수의 모습과 같다. 어쩌면 VIX가 안정화되는 그 순간이 오히려 가장 위험한 순간일지도 모른다.

지난 14일, 여자 아이스하키 남북 단일팀이 조별리그 B조 3차전 일본과의 경기에서 터뜨린 첫 골도 그래서 성공했다. 타이밍을 잡았기 때문이다. 주식에서도 타이밍의 중요성은 아무리 강조해도 지나치지 않을 것이다.

한익재 기자 lycaon@greened.kr