지난달 기업의 직접금융 조달 규모가 증가한 것으로 나타났다. 기업공개(IPO)와 유상증자 실적이 크게 감소했고, 일반회사채 발행이 급증했다.

25일 금융감독원에 따르면 1월 공모를 통한 총 발행실적은 11조2056억원으로 전월대비 1조7463억원 증가했다.

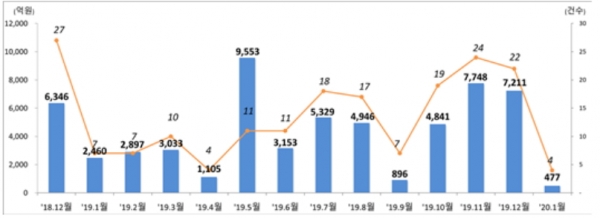

1월 주식 발행규모는 477억원(4건)으로, 전월(22건·7211억원) 대비 93.4%(6734억원)억원 급감했다. 기업공개(IPO)에서 210억원(2건)으로, 전월(14건·2415억원) 대비 91.3%(2205억원) 줄었다.

기업공개(IPO)의 경우 코스닥 시장에서 스팩(기업인수목적회사)만 2건 상장하면서 공모 규모가 210억원으로 전월대비 2205억원(91.3%) 감소했다. 유상증자는 진원생명과학, 지엘팜텍 2곳에서 총 267억원 규모를 조달해 전월(4529억원) 대비 94.4% 급감했다.

회사채 발행 규모는 11조1579억원으로 집계됐다. 이는 전월(8조7382억원)과 비교해 27.7%(2조4197억원) 증가한 수준이다.

지난달 기업 중 가장 큰 금액의 회사채를 발행한 것은 KB국민카드로 6200억원 규모를 발행했고 현대제철(5500억원), 하나금융투자(5000억원), 미래에셋대우(5000억원) 등이었다. 주로 만기 1년 초과~5년 이하의 중기채와 5년초과 장기채 위주로 발행됐다.

일반회사채는 3조2110억원, 35건으로 전월(4940억·10건) 대비 550.0%(2조7170억원) 급증했다. 운영 및 채무상환(2조1362억원) 목적의 만기 1년 초과 5년 이하, 5년 초과 중(1조5510억원)·장기채(1조6600억원) 위주로 발행됐다. 발행액이 상환액보다 큰 폭으로 증가하면서 순발행 전환했다.

금융채 발행은 173건, 7조5090억원을 기록했다. 전월보다 6667억원(9.7%) 늘어난 규모다. 금융지주채 발행은 2500억원(3건)으로 전월보다 55.4%(3100억원) 감소했다. 은행채도 28.0% 감소한 2450억원을 기록했다. 시중은행은 4300억원으로 47.9%(3950억원) 줄었고, 지방은행은 2000억원으로 300.0%(1500억원) 증가했다.

기타금융채 발행은 22.6% 늘었다. 할부금융사는 발행이 19.9% 증가했지만, 신용카드사와 기타금융사는 각각 27.7%, 100.0% 감소했다. 증권사는 발행이 없었던 전월과 달리 1조1140억원이 발행됐다.

자산유동화증권(ABS)은 4379억원(29건)으로 전월보다 68.8%(9640억원) 감소했고, 채권담보부증권(Primary CBO)은 발행이 없었다. P-CBO는 중소기업의 자금조달을 원활히 하기 위해 신용보증기금 등이 신용을 보강해 발행하는 ABS다.

기업어음(CP)과 단기사채 발행은 121조5886억원을 기록, 전월(132조6800억원)과 견줘 8.4%(11조914억원) 감소했다. CP가 27조5995억원으로 11.9%(3조7276억원) 감소했고, 전단채도 93조9891억원으로 7.3%(7조3638억원) 줄었다.

황동현 기자 financial@greened.kr